不動産相続の全知識!流れや手続き、費用、必要書類、相続税、もめないためのチェックポイントとは!

遺産相続2020.05.06

土地や建物、マンションなど「不動産」を相続する機会が一生に1度くらいはあるものです。ただ頻繁にあることではないので、具体的にどう対応すればよいかわからない方も多いでしょう。

実際、不動産を相続したら「名義変更」「遺産分割協議」「相続税の申告・納税」などやらないといけないことがたくさんあります。きちんと手順を押さえておかないとトラブルが発生する可能性も高くなってしまいます。

今回は不動産相続の流れや方法、かかる費用や必要書類、よくあるもめごとやトラブル予防方法などの知識をご紹介していきます。今後不動産を相続する予定のある方は、ぜひチェックしてみて下さい。

1.不動産を相続する流れ

不動産を相続したら、以下のような流れで手続きを進めていきます。

- 1 遺言書の有無を確認

- 2 遺言書がある場合には「名義変更」を行う

- 3 相続人調査

- 4 相続財産の調査

- 5 遺産分割協議

- 6 遺産分割協議書の作成

- 7 名義変更(所有権移転登記)

- 8 相続税の申告と納税

以下で順番に解説していきます。

遺言書の有無を確認

まずは「遺言書」が残されていないか確認しましょう。遺言書があれば、基本的に「遺言書で指定された人」が不動産を相続します。一方、遺言書がなければ民法の定めた「法定相続人」が相続します。遺言書の有無によって不動産を相続する人が異なってくるので、遺言書があるなら探し出す必要があるのです。

日本で主に利用されている遺言書は「自筆証書遺言」と「公正証書遺言」の2種類です。

自筆証書遺言は遺言者が全文を自筆で書く遺言書、公正証書遺言は公証人(公務員の1種)に作成してもらう遺言書です。

遺言書の探し方

自筆証書遺言は自宅に保管されている可能性が高いので、亡くなった方の使っていた机や棚、引き出しや金庫などを調べましょう。銀行の貸金庫に遺言書が入っているケースもよくあります。また2020年7月からは法務局で自筆証書遺言を預かってもらえる制度が始まるので、それ以降の場合には法務局でも調べてみましょう。

公正証書遺言の場合、公証役場で原本が保管されています。相続人は公証役場で遺言書を検索できるので、1度公証役場へ行って検索サービスを利用してみて下さい。

遺言書がある場合には「名義変更」を行う

遺言書がある場合、基本的には遺言書によって指定された人が不動産を相続します。不動産を相続したら、不動産の「所有名義」を亡くなった人から受け継ぐ人へ「名義変更」しなければなりません。名義変更のことを「所有権移転登記」や「相続登記」ともいいます。

遺言書が自宅などで保管されていた「自筆証書遺言」の場合、名義変更前に家庭裁判所で「検認」という手続きが必要です。それが終わってから戸籍謄本等の書類を揃えて、法務局で名義変更を申請しましょう。公正証書遺言の場合や自筆証書遺言を法務局に預けていた場合には、検認は不要ですぐに法務局で名義変更を申請できます。

遺言書がない場合

遺言書を探しても見つからなかった場合には、以下の流れで手続きを進めます。

相続人調査

遺産相続するときには「相続人」を確定しなければなりません。相続人の範囲や順位については「民法」が定めており、民法によって指定される相続人を「法定相続人」といいます。

法定相続人になる人は以下のとおりです。

相続人になる人(法定相続人)

配偶者

配偶者は常に相続人になります。

配偶者以外の相続人には「順位」があります。

子ども

子どもが第1順位でもっとも優先される相続人。子どもが本人より先に死亡していれば「孫」が相続し、孫も先に死亡していれば「ひ孫」が相続します。養子や離婚した妻(夫)との子ども、認知した子どもにも相続権があります。

親

親が第2順位の相続人。本人に子どもも孫もひ孫もいない場合、親が相続します。親が先になくなっていて祖父母が生きていれば、祖父母が相続人となります。養親にも相続権が認められます。

兄弟姉妹

兄弟姉妹が第3順位の相続人。死亡した人に子どもも孫も親も祖父母もいない場合、兄弟姉妹が相続します。兄弟姉妹が先に亡くなっていたらその子どもである甥や姪が相続人になります。甥や姪の子どもには相続権がありません。

相続権のない親族

上記以外の親族や姻族(結婚相手の親族)には相続権がありません。たとえば従姉妹や再婚相手の連れ子、離婚した前妻や前夫、長男の嫁などは相続しません。内縁の妻や夫(婚姻届を提出していないカップルの配偶者)にも相続権が認められないので要注意です。

相続人調査の方法

相続人調査を行うときには「亡くなった人の生まれてから亡くなるまでのすべての戸籍謄本、除籍謄本、改正原戸籍謄本」を集める必要があります。戸籍謄本類には出生した子どもや養子縁組の経緯などが書いてあるので、すべて確認することによって相続人を漏れなく確認できるのです。

戸籍謄本類は、「本籍地」のある役所で保管されているので、順番に申請して取得していきましょう。実際に役所に行って申請する方法もありますが、遠方のケースや役所へ行く時間をとりにくい場合、郵送で申請しましょう。

相続人調査について、詳細はこちらの記事(外部サイト)で説明していますので、ご参照下さい。

相続財産の調査

次に相続財産を調べます。現在把握している他にも不動産があるかもしれませんし、不動産以外にも財産があればそういったものもまとめて「遺産分割協議」によって分け合う必要があります。

たとえば預貯金については銀行で「残高証明書」や「取引明細書」を取得し、株式については証券会社に問い合わせて取引内容を確認しましょう。

不動産については自宅に保管されている権利証(登記識別情報通知)や不動産売買契約書を確認したり法務局で「全部事項証明書」を取得したりすれば詳細がわかります。所有している不動産の数が多くて把握しきれない場合には、役所で「固定資産課税台帳(名寄せ帳)」を取得するとその市町村内で所有している不動産の一覧を交付してくれるので、把握しやすくなります。

遺産分割協議

相続人調査によって相続人を確定し、相続財産調査によって遺産内容が明らかになったら「遺産分割協議」を行います。遺産分割協議とは、法定相続人が全員参加して話し合い、遺産の分け方を決める手続きです。

ポイントは「法定相続人が全員参加」しなければならないこと。1人でも欠けると無効になってしまうので注意が必要です。

また父親が亡くなって母親と未成年の子どもが相続する場合などには、親権者である母親が子どもの法定代理人となりますが、母親が子どもを代理すると「利益相反」が発生してしまいます。母親が子どもの取得分を少なくして自分の分を多くしてしまったりする可能性があるからです。

このように未成年の子どもが相続人となってその親も一緒に相続する場合、親が子どもを代理できません。そうではなく家庭裁判所で「特別代理人」を選任しなければならないので注意しましょう。

遺産分割協議では、不動産をどのように分けるかを話し合って決定します。全員が納得しないと遺産分割協議は成立しません。お互いに相手の立場も考えながら「誰が相続するのか」あるいは「売却してお金で分けるのか」などを取り決めて合意しましょう。

遺産分割協議書の作成

遺産分割協議ですべての遺産についての分け方が決まったら、その内容を「遺産分割協議書」にまとめます。

遺産分割協議書には、「どの遺産を誰が取得するのか」「売却して分けるのか」「代償金をいくら払うのか」など、1つ1つ書き込んでいく必要があります。

また「遺産の特定」が非常に重要です。どの不動産のことを示しているのかわからなければ、後に不動産の登記名義の変更をするときにも法務局に受け付けてもらえません。

不動産を表記するときには「全部事項証明書」の「表題部」の部分を書き写しましょう。

土地なら「所在 地番 地目 地積」など、建物なら「所在 家屋番号 種類 面積」などを書きます。所在地は住居表示とは異なるので注意が必要です。

名義変更(所有権移転登記)

遺産分割協議書ができあがったら、法務局で名義変更を行います。遺言書があれば遺言書で名義変更をしますが、遺産分割協議で誰が不動産を取得するか決まった場合には遺産分割協議書を使って名義変更します。

不動産を相続しても「名義変更」をしない限り、不動産の所有名義は亡くなった人のままになってしまい、混乱の原因となります。名義変更をしなくても罰則はありませんが放置するとたくさんのデメリットがあります。遺産分割協議が整ったら早めに手続きをしましょう。

名義変更の方法

名義変更は、不動産を管轄する「法務局」に申請をして行います。

遺産分割協議によって名義変更するときには「遺産分割協議書」、遺言書によって名義変更する場合には「遺言書」を使います。ただし遺産分割をせずに「共有登記」する場合には、これらの書類は不要です。

名義変更の必要書類

- 登記申請書

- 亡くなった人の生まれてから亡くなるまでのすべての戸籍謄本、除籍謄本、改正原戸籍謄本

- 亡くなった人の住民票除票

- 相続人全員の戸籍謄本

- 相続人全員の印鑑登録証明書

- 不動産を相続する人の住民票

- 不動産の全部事項証明書

- 不動産の固定資産税評価証明書

- 遺産分割協議書または遺言書

名義変更にかかる費用

不動産の名義変更の際には「固定資産背評価額の0.4%」の額の「登録免許税」がかかります。

相続登記を司法書士に依頼すると、別途司法書士報酬が5~10万円程度必要となります。司法書士報酬は依頼する司法書士事務所によって異なるので、依頼前に確認しましょう。

相続税の申告と納税

不動産を相続したときに「遺産総額が相続税の基礎控除を超えていたら」相続税を支払わねばなりません。

相続税の基礎控除とは、「その金額までであれば相続税を払わなくて良い金額」です。遺産総額を計算して基礎控除を下回っていたら、相続税の申告も納税も不要です。

基礎控除を超えていたら相続税額を計算して税務署へ申告し、支払わねばなりません。

相続税の申告納税には期限があり「相続開始を知ってから10か月以内」とされています。期限を過ぎると「延滞税」がかかり税務署から納付の督促が来るので、早めに対応しましょう。

遺産分割協議が整わない場合

相続人同士で遺産分割協議を行っても意見が合わずまとまらないケースが少なくありません。

遺産分割調停

遺産分割協議が成立しない場合、家庭裁判所で「遺産分割調停」を行います。

遺産分割調停とは、家庭裁判所の「調停委員会」を間に挟んで相続人達が遺産の分け方を決める手続きです。2名の調停委員が調整をしてくれるので、自分たちで話し合うより解決しやすくなります。

遺産分割調停が成立したら「調停調書」が作成されて調停が終了します。調停調書があれば遺産分割協議書がなくても不動産の名義変更が可能です。

遺産分割審判

調停でも合意できない場合には「遺産分割審判」になります。遺産分割審判では、審判官(裁判官)が遺産分割の方法を決定します。当事者の意見も参考にされますが、必ずしも当事者の希望に従わず、裁判官がよかれと思った方法で指定されるので、自分たちの希望がかなわない可能性もあります。

遺産分割審判で不動産の分け方が決定されたら、「審判書」という書類を使って不動産の名義変更を行います。また審判では「競売命令」が出る可能性もあり、その場合には決定内容に従って不動産を売却することになります。

不動産を売却して分ける場合

遺産分割協議の結果、不動産を「売却して分ける」方法で合意したら、その後相続人全員が共同して不動産の売却手続きを進める必要があります。

まずは不動産会社を選定し、仲介契約を締結して不動産の売り出しや買い手探しをしてもらいます。買い手が見つかったら条件交渉を行い、売買契約を締結します。代金支払いを受けたら買い手に所有名義を移転して、受け取った代金を相続人たちが「法定相続分」に従って分配します。

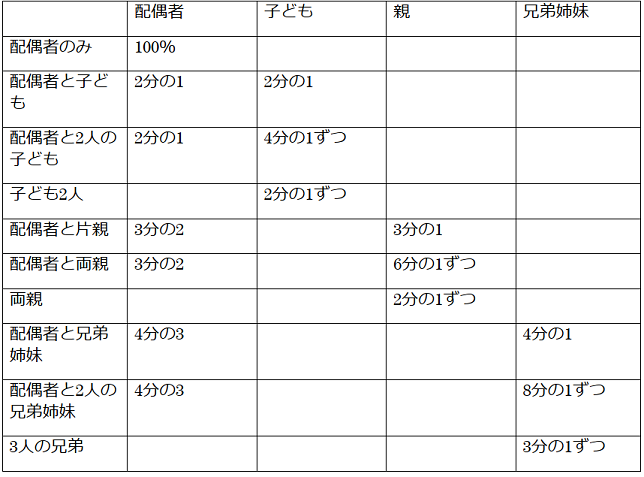

法定相続分とは

法定相続分とは、それぞれの法定相続人に認められる遺産相続割合です。

不動産の売却金の分配だけではなく、遺産分割協議の際にも基本的には法定相続分に応じて各自が遺産を取得できるように分けるのが一般的です。

以下で代表的なケースにおける法定相続分を示しておくので、ご参照ください。

基本的な法定相続割合

- 配偶者と子どもが相続人…配偶者が2分の1、子どもが2分の1

- 配偶者と親が相続人…配偶者が3分の2、親が3分の1

- 配偶者と兄弟姉妹が相続人…配偶者が4分の3、兄弟姉妹が4分の1

上記をもとに、子どもや親、兄弟姉妹が複数いれば「人数で頭割り計算」します。

遺産分割協議の際や不動産の売却金を分ける際、参考にしてみてください。

不動産を分割相続する4つの方法

不動産を相続する際には、以下の4種類の対処方法があります。以下で順番にみていきましょう。

現物分割

現物分割とは、不動産を「そのまま特定の相続人が取得する」方法です。

たとえばA不動産とB不動産があって2人の子どもが相続するとき、1人がA不動産を相続し、もう一人がB不動産を相続すると現物分割となります。

また土地の場合には「分筆」が可能です。分筆とは、土地を複数部分に分割して複数の筆(単位)に分けることです。分筆すると1つの土地が複数になるので、相続人達がそれぞれ自分の財産として取得できます。

評価や売却などの手続きが不要なので、スピーディかつ簡単に遺産分割できるメリットがあります。

現物分割の具体例

- 2人の子どもが1つの土地を相続したとき、2筆に分筆してそれぞれが1筆ずつ取得する

- 2つの不動産を2人の子どもがそれぞれ1つずつ取得する

- 1人の相続人が土地、もう1人の相続人が株式や預貯金を相続する

代償分割

代償分割とは、特定の相続人が不動産を取得し、他の相続人に「代償金」を支払って清算する方法です。他の相続人にも法定相続分が認められるので、不公平にならないためにお金で精算するイメージです。不動産を残したいけれど公平に分けたいケースでお勧めの方法です。

代償分割の具体例

3,000万円の価値のある不動産があり、長男と次男が相続人となっている

この場合、長男が不動産を取得し次男へ法定相続分である「2分の1」に相当する代金を支払えば代償分割になります。つまり長男は次男へ1,500万円を支払って清算します。

換価分割

換価分割とは、不動産を売却して売却代金を相続人間で分け合う方法です。不動産を売却して得られた現金を、相続人達が「法定相続分」に応じて分配します。不動産を残しておく必要のないケースでお勧めの分け方です。

換価分割の具体例

3,000万円の不動産があり、長男と次男が相続人となっている。この場合、不動産を売却してお互いに1,500万円ずつ取得すると換価分割となります。

共有

共有は、「不動産を分割しないで相続人全員で共同所有し続けること」です。共有にする場合、不動産は分割せずに全員が「法定相続割合」によって共同所有し続けます。

ただし共有は将来のトラブル要因になるので、お勧めではありません。具体的には以下のようなトラブルが発生する可能性があります。

誰が使うかでもめてしまう

不動産を複数の相続人で共有していても、不動産自体は1つしかないので「使用できるのは1人」です。特定の相続人が居住していたら、他の相続人は不動産を使えません。

誰が使うかでもめてしまったり、使っていない相続人が「単独で使うなら賃料を払ってほしい」などと要求したりしてトラブルにつながります。

活用の方法で意見が合わない

不動産を共有している場合、1人1人の共有者は自由に不動産の活用方法や売却などの決定ができません。リフォームや建て替え、賃貸借に出す場合など、いちいち他の共有者の合意が必要になるので、意見が合わなかったら活用が難しくなります。売却の際にも共有者全員の合意が必要です。

不動産を共有していると、活用方法や売却などで意見が合わず、トラブルの種になってしまうケースが多々あります。

さらに相続が起こって誰が所有者かわからなくなる

不動産を共有していると、その後に共有者が亡くなって相続したときに混乱が生じる可能性が高くなります。共有者が死亡すると、その人の相続人が共有持分を相続します。相続人が複数いたら、共有持分がさらに細かく分割されます。

このように相続を重ねることにより、不動産の持分割合がどんどん細かくなってもはや誰がどれだけの持分を持っているのか、誰が共同所有者なのかがわからなくなってしまうリスクが高まります。

放置されても無駄に固定資産税がかかる

不動産を共有すると、活用や売却が難しくなるので放置されるケースが多々あります。ただ、放置していても毎年の固定資産税はかかりますし、最低限の管理はしなければなりません。何の収益も得られないのにコストばかりがかかって全員に不利益が及びます。

以上のように共有にするとデメリットが大きいので、不動産を相続したらできるだけ「現物分割」「換価分割」「代償分割」のいずれかの方法で分割するようお勧めします。

ケース別の不動産の分け方具体例

不動産を相続したとき、具体的にどのように分けるのが良いのかわからない方も多いでしょう。以下で典型的なケースをいくつかとりあげてお勧めの方法を紹介していきます。

妻と子ども3人が実家の不動産を相続する場合

夫が亡くなり、妻と子ども3人が残されました。遺産として3,600万円の価値のある実家があります。

この場合、通常は妻が引き続いて家に居住したいでしょうから、妻が家を相続します。不公平にならないためには「代償分割」するのが良いでしょう。子ども達3人に対してはそれぞれ代償金600万円(3,600万円×2分の1×3分の1)ずつ支払います。

もしも実家以外の他の不動産、預貯金や株式、保険などの遺産があるなら、そういったものを子ども達に相続させて妻が実家をそのまま相続することも可能です。その場合「現物分割」となります。

親と同居していた長男と独立している弟、妹が相続する場合

親が亡くなり、親と同居していた長男、すでに独立している次男と結婚して家を出ていた妹の3人の子どもが相続します。3,000万円の実家が残されました。

長男は引き続いて家に住みたいでしょうから、弟と妹に代償金を払って「代償分割」するのが良いでしょう。代償金は1,000万円ずつ(3,000万円×3分の1)となります。

実家以外の不動産や預貯金などの他の遺産があれば、そういったものを弟や妹に相続させて「現物分割」する方法もあります。

親と別居している子ども達が相続する場合

田舎に住む親が亡くなって1,000万円の価値のある実家が残されました。子どもが4人いますが、それぞれ既に独立しており、田舎に帰る予定はありません。

この場合には、実家を売却して分ける「換価分割」がお勧めです。1,000万円で売れたら4分で等分に分け、250万円ずつ受け取って公平に遺産分割できます。(ただし実際には仲介手数料などが引かれるので、手取り額が250万円より減る可能性があります)

前妻との間の子どもが1人、現在の妻との間に子どもが2人いる場合

亡くなった方が再婚しており、前妻との間に子どもが1人、今の妻との間に2人の子どもがいます。残された実家の不動産には3,000万円の価値があります。

この場合、前妻との間の子どもにも今の妻との間の子どもと同じだけの相続分が認められます。「子どもが3人」として計算されるので、それぞれの法定相続分は3分の1ずつです。

今の妻の子ども達が実家を残したいなら、2人のうちどちらかが実家を相続して他の2人に代償金を支払います。それぞれ1,000万円ずつ支払えば、公平に「代償分割」ができます。

もしも実家を残さなくても良いなら「換価分割」を選択して、実家を売ります。売ったら売却代金を3人で1,000万円ずつ取得します。

実家の他にも遺産があるなら、「現物分割」によってそれぞれの相続人が不動産や預貯金、株式などの財産を取得する方法も可能です。

以上のように、最善の不動産の相続方法は状況や相続人の希望によって異なります。自分たちで話し合ってベストな方法を選択しましょう。もしも自分たちでは判断しにくい場合、弁護士などの専門家に相談してアドバイスを受けてみるのも良いでしょう。

遺言書に関する注意点

遺産相続の際、遺言書があれば基本的に遺言書に従って相続を進める必要があります。ただ遺言書には以下のような注意点があるので、押さえておきましょう。

遺言書が後から出てきた場合

相続開始後に遺言書を探しても見つからず、後に発見されるケースがあります。遺言書発見時にはすでに遺産分割協議が済んでいた場合、遺言書に従って相続手続きをやり直す必要があるのでしょうか?

実は遺言書があっても、相続人全員が異なる方法で遺産分割することに納得すれば、従う必要はありません。よって遺言書が後に発見されても、相続人全員が「遺産分割協議で取り決めた通りで良い」と納得していれば、やり直しは不要です。ただし以下のような場合にはやり直しが必要になる可能性があります。

- ・相続人が「遺言書があるとわかっていたら遺産分割協議に合意しなかった、錯誤がある」と主張した

- ・誰かが遺言書を故意に隠し、他の相続人をだまして遺産分割協議を成立させた

複数の遺言書がある場合

複数の遺言書がある場合には、「日付のもっとも新しいもの」が優先されます。自筆証書遺言でも公正証書遺言でも「優先順位は日付」であり「公正証書遺言が優先されるわけではない」ので注意しましょう。ただし新しい遺言書に記載のない事項については、古い遺言書の内容が有効です。

いくつか遺言書があるなら、まずは新しい遺言書の内容を優先して適用しましょう。古い遺言書に記載があって新しい遺言書で撤回されていない内容については、そのまま適用して相続手続きを進めます。

遺言書を無視しても良いのか?

遺言書があっても、相続人全員が「遺言書以外の方法で遺産を分ける」ことに合意すれば、遺言書を無視することも可能です。ただし1人でも反対する人がいたら、遺言書通りに手続きを進める必要があります。

不動産の「名義変更(相続登記)」の注意点

不動産相続では「名義変更(相続登記、所有権移転登記)」が非常に重要です。ただ名義変更は手間も費用もかかるので、ときどき無視して放置してしまう方がいます。もしも名義変更しなかったらどのようなリスクがあるのか、みてみましょう。

他の相続人に勝手に共有登記される

遺産分割協議によって不動産を単独で相続しても、名義変更しないで放置していると他の相続人が「共有名義」に書き換える可能性があります。

勝手に共有名義に登記されてしまったら、外からは不動産が「共有状態」にみえてしまいます。「本当は遺産分割協議が整っている」と権利を主張しても、認められなくなるおそれがあります。

勝手に共有持分を売却される

他の相続人に勝手に不動産を共有登記されると、他の相続人が「自分の共有持分」を誰かに売却してしまう可能性があります。共有不動産の場合、不動産全体を売却するには全員の合意が必要ですが、「各自の持分だけ」なら単独の判断で売却できるからです。

せっかく遺産分割協議や遺言書で不動産を取得したのに、勝手に売却されて一部を知らない他人に奪われてしまうと大きな不利益になるでしょう。

無権利者が勝手に売却する

不動産の相続登記をせずに亡くなった人のままの名義にしていると、全くの第三者が売却してしまう可能性もあります。たとえば詐欺師が「この不動産は私の父の名義になっています。実際には私が全部相続しています」などと事情を知らない第三者へ説明して売買契約を締結し、売却金を持ち逃げします。不動産が詐欺に利用されてしまうトラブルです。

このような問題が発生すると、所有者もが刑事事件に巻き込まれてしまうおそれがありますし、不動産を失ってしまうリスクもあります。

次に相続が起こったときに混乱が生じる

不動産の名義変更をせずに亡くなった人のままにしておくと、相続人が死亡して次の相続が起こったときに混乱が発生します。つまり「孫の代」の相続の際のトラブルです。

孫が相続したら「父(母)の相続登記」と「自分の相続登記」の2回分の相続登記をしなければなりません。必要書類も膨大になり、複雑な調査が必要になって手間も費用もかかります。

孫もあきらめて登記を放置してしまうかもしれません。すると登記名義人が2代前の人のままになって「誰のものかわからない不動産」が発生します。このような「放置不動産」については固定資産税も納付されないなどの問題が全国的に起こり、社会問題にもなっています。

名義変更の期限は?

不動産を相続したとき「いつまでに」名義変更すべきなのでしょうか?

実は不動産の相続登記(名義変更)には期限がありません。相続開始後1年後でも10年後でも30年後でも手続きを受け付けてもらえますし、遅くなったからといって罰則もありません。

しかし名義変更をしないと、上記のようにいろいろな問題が発生します。また相続から時間が経つと、名義変更に必要な書類を集めるのも難しくなってしまいます。そういったリスクを考えると、名義変更は「なるべく早めに」行うべきです。

相続税が発生するケースでは相続開始後10か月以内に登記する

相続税が発生する場合には、相続税の申告納税期限までに名義変更を終えるようお勧めします。そうでないと相続税が高くなってしまう可能性があるからです。

相続税を申告期限までに申告しなかったら、配偶者控除や小規模宅地の特例などの「相続税の控除」を適用されない可能性があり、結果的に相続税が本来より上がってしまうケースがあります。また相続税は本来、各相続人が「実際に相続した割合」によって支払えば良いのですが、遺産分割協議が済んでいない場合には「とりあえず法定相続分」に応じて申告と納税をしなければなりません。相続税の納税後に遺産分割協議が成立してから「更正請求」や「修正申告」により、相続税の還付請求や追加の納付をしなければならず、手間がかかります。

以上のような問題があるので、相続税の申告納税が必要なケースでは、必ず「相続税の申告納税期限」までに遺産分割協議を成立させておくべきなのです。

不動産を相続したら、相続人同士でもめてしまって遺産分割協議がまとまらないケースも少なくありません。早めに話し合いを開始し、お互いに譲り合ってできるだけ早期の成立を目指しましょう。

相続税が発生する場合と計算方法について

遺産相続の場面では相続税が発生するケースとしないケースがあります。以下で相続税が発生するかどうかの基準と計算方法をわかりやすくご説明していきます。

相続税が発生する基準は「基礎控除」で決まる

相続税が発生するかどうかは、相続財産額が「基礎控除」の範囲内かどうかできまります。

相続財産額とは、預貯金や株式、不動産や動産などの「プラスの遺産」から「葬儀費用」「借金などの負債」を引いた金額です。相続税計算の際、プラスの資産があっても葬儀代や負債は差し引けるので忘れず適用しましょう。

相続税の基礎控除は以下の通りです。

3,000万円+法定相続人数×600万円

計算の具体例

妻と子ども3人が相続する場合、相続人は4人なので相続税の基礎控除は5,400万円(3,000万円+600万円×4人)となります。

相続財産額が5,400万円を下回っていれば相続税は発生しませんし、上回っていたら相続税が発生します。

相続税の計算方法

相続税が発生する場合には、自分で相続税額を計算して納付しなければなりません。

以下で相続税計算の手順をご説明します。

課税対象遺産額を計算

まずは「課税対象遺産額」を計算します。つまり「いくらの遺産に相続税がかかるか」を明らかにします。

相続税は遺産全体にかかるのではなく「遺産から基礎控除を引いた金額」にしかかかりません。よってまずは遺産総額から基礎控除を引いて、課税の対象となる金額を明らかにします。

たとえば遺産が8,400万円あって基礎控除が5,400万円のケースであれば、課税対象となる範囲は3,000万円(8,400万円-5,400万円)となります。

法定相続分に応じて相続税を計算

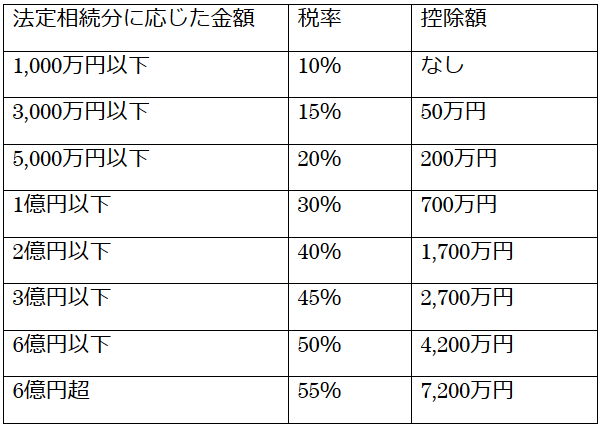

課税対象の遺産額が明らかになったら、その金額に「それぞれの相続人の法定相続分」をかけ算して、さらに以下の相続税率をあてはめて相続税額を計算します。

【相続税率の表】

不動産の法定相続分に応じた金額別の相続税率の表

たとえば課税対象遺産額が3,000万円、妻と3人の子どもが相続する場合、妻の法定相続分は1,500万円(2分の1)、子ども達の法定相続分はそれぞれ500万円ずつ(6分の1ずつ)です。

妻の分の相続税は1,500万円×15%-50万円=175万円

子ども達それぞれの相続税は500万円×10%=50万円

合計するとこのケースでは、175万円+(50万円×3人)=325万円の相続税がかかることになります。

各相続人に相続税を割り振る

相続税額を計算できたら、それぞれの遺産相続割合に従って分配します。たとえば相続税が全体で325万円、妻が4分の3、3人の子ども達がそれぞれ12分の1ずつ遺産を取得するとしましょう。

この場合、妻にかかる相続税は325万円×4分の3=2,437,500円です。

子ども達それぞれにかかる相続税は、325万円×12分の1=270,833円となります。

相続税の控除を適用する

最後に「相続税の控除」を適用します。相続税にはケースに応じていろいろな控除が適用されます。たとえば配偶者が相続する場合「法定相続分以下」「1億6千万円以下」であれば相続税はかかりません。

妻が不動産を相続しても、相続財産の合計が1億6千万円以下であれば相続税を支払う必要がありません。

妻に2,437,500円、子ども達それぞれに270,833円の相続税がかかるとしても、妻に配偶者控除を適用すれば妻は相続税を支払わなくて良くなります。子どもたちがそれぞれ270,833円ずつ申告して納付すれば、きちんと相続税を納めたことになります。

不動産を相続するときには、「誰に不動産を相続させるのか」も重要となってきます。

不動産を相続するメリットとデメリット

遺産の中に不動産が含まれているときには、不動産を相続するかしないか態度を決めなければなりません。もしも不動産を相続したらどういったメリットやデメリットがあるのか、把握しておきましょう。

メリット

活用すればもうけが出る

不動産を所有していれば、賃貸をはじめとするさまざまな方法で活用できます。

たとえば土地ならそのまま貸しても良いですし、アパートを建てて賃貸する方法もあります。駐車場にしたり太陽光発電機を置いたり資材置き場として利用したりもできます。

建物の場合、リフォームして賃貸する方法もありますし、古ければ建て替えてアパートを建築し、賃貸利益を得られます。シェアハウスやトランクルームにする活用方法もあります。

上手に活用すれば管理費用や固定資産税を大きく上回る利益を得られて副収入を得られるメリットがあります。

何かあった場合の備えになる

不動産を単独で所有していると、基本的にいつでも自分の判断で売却できます。一般的に不動産を売却すると数百万円、数千万円という高額なお金が入ってくるので、当面の生活費や事業資金、借金返済などに充てられます。

相続後すぐに売却して現金を得ても良いですし、将来お金に困ったときに売却してもかまいません。不動産を相続すると、何かあったときの備えにできて安心です。

転売利益を得られる可能性がある

不動産の価格は、時勢により大きく変動します。将来、相続開始時より大幅に値上がりする機会もあるでしょう。そういった時期を捉えて売却すれば、多大な利益を得られる可能性があります。

自分で使える

親と同居されていた方は、実家を相続することによって引き続き家に居住できます。不動産を相続すると、自分で使えるメリットもあります。

将来子どもにも残してあげられる

土地や建物はずっと手元に残る「資産」です。将来自分が死亡したときに子どもに残せますし、生前贈与も可能です。

デメリット

毎年固定資産税がかかる

不動産を所有していると、毎年固定資産税がかかります。市街地区域であれば「都市計画税」も加算されてさらに税額が高くなります。

放置してまったく収入を得られないのに固定資産税や都市計画税ばかりかかってくると、大きなデメリットとなるでしょう。不動産を相続するなら「活用」や「売却」の具体的なプランを立てておく必要があります。

活用や売却の手間がかかる

不動産をうまく活用すれば利益を得られますし、売却によって現金を得ることも可能です。

しかし活用や売却には手間と時間がかかります。どういった活用方法があるのか調べたり信頼できる不動産会社を探して管理を委託したり売却の手続きを進めたりしなければなりません。賃貸に出す場合には、賃料がきちんと振り込まれているかの確認、借主募集、物件の修繕や管理なども必要です。

不動産を相続すると、利益を得られるとしても労力と時間をとられるデメリットがあります。

メンテナンスの費用や手間がかかる

不動産を所有していると、放置できません。建物を放置すると老朽化したり放火されたり犯罪に使われたりする可能性がありますし、土地も不法占拠されたりゴミを投棄されたりするリスクがあるからです。

不動産の管理やメンテナンスには費用と手間がかかり、デメリットとなります。

不動産を相続すべきかどうか迷ったときの対処方法

不動産の資産価値を調べる

不動産を相続すべきかどうか迷ったら、その不動産を活用あるいは売却できそうか調べてみましょう。

都市部の価値の高い不動産なら賃貸も売却も簡単ですし、利益を得られる可能性が高くなります。反対に田舎の実家などの場合、賃貸するにも借り手が見つからなかったり売却しようにも買い手が見つからなかったりします。つまり相続するかどうかを判断する際には「不動産の資産価値や活用見込みがどのくらいあるか」が重要なポイントとなります。

不動産の査定をとってどのくらいの資産価値があるのか確認し、どういった需要があるのか調べてから相続するかどうか決めましょう。

手間や労力をかけたくないなら相続はお勧めしない

不動産を活用するには手間がかかるので、毎日の仕事が忙しくて手間をかけるのが面倒な方は、不動産を相続しない方が良いでしょう。

不動産を相続したくない場合の対処方法

不動産を相続したくないなら、以下の3種類の方法があります。

遺産分割協議の際に他の相続人に相続してもらう

遺産分割協議の際、他の相続人に不動産を相続させれば自分が相続する必要はありません。他の相続人に不動産を相続させて、自分は預貯金などの遺産を受け取りましょう。

不動産以外に遺産がなければ、不動産の相続人に代償金を支払ってもらうと公平に遺産相続できます。

換価分割する

不動産を相続しない方法の2つ目は換価分割です。不動産を売って売却金を分けるので、その後不動産の維持管理などの必要はありませんし固定資産税の納付も不要になります。

相続放棄する

3つ目の方法は相続放棄です。相続放棄とは、資産も負債も一切相続しないことです。法定相続人になっていると負債も相続するので、亡くなった方のローンや借金、未払い家賃や滞納税などの負債を支払わねばなりません。債務超過の場合、相続人が自分の資産から支払いをしなければならず、大きな不利益が及びます。

そのようなときには相続放棄をしましょう。相続放棄すると不動産などの資産も負債も一切相続せずに済みます。事業承継のケースなどで、特定の相続人に資産も負債も全部集中させたい場合などにも相続放棄がお勧めです。

「遺産相続トラブルに巻き込まれたくない」「海外などに居住していて遺産に関心がない、相続手続きが面倒」という方も相続放棄すると良いでしょう。

相続放棄の方法

相続放棄の際には「家庭裁判所」で「相続放棄の申述」という手続きをしなければなりません。他の相続人に「相続しません」などと一筆差し入れても無効なので注意が必要です。

また相続放棄は「相続が開始したことを知ってから3か月以内」に行わねばなりません。期限を過ぎると相続放棄が認められなくなり、負債も含めて全部相続せざるを得なくなります。

相続放棄を検討しているなら、急いで対応を決めて相続放棄の申述をしましょう。

不動産相続でよくあるトラブルの事例と予防方法

以下では不動産の相続の場面でよくあるトラブル事例と予防方法をご紹介していきます。

誰が相続するかで意見が合わない

不動産を相続すると、相続人間で「誰が不動産を取得するか」で意見が合わないトラブルが頻発します。

たとえば親が亡くなって子ども3人が相続人になったとき、長男も次男も「実家を引き継ぎたい」と主張しますが、家は1つしかないので合意できないケースなどです。

この場合、遺産分割協議が成立しないので家庭裁判所で「遺産分割調停」をしなければなりません。調停でも解決できなければ審判になります。相続争いが3年も5年も続き親族関係も断絶してしまう事例が少なくありません。

トラブル予防方法

不動産を誰が相続するかでもめないためには、被相続人が生前に「遺言書」を作成しておくべきです。遺言書で「誰が不動産を相続するか」を指定しておけば、死後に相続人たちがもめる可能性はなくなります。

また不動産を「生前贈与」する方法もあります。たとえば生前に長男に不動産を与えておけば、その財産は遺産分割の対象から外れるのでトラブル原因になりません。

代償金の金額でトラブルになる

不動産の「代償分割」をするときにも多くのトラブルが発生します。よくあるのが「代償金の価格を決められないトラブル」です。

不動産を取得して代償金を払う相続人は「できるだけ価格を低くしたい」と思いますし、代償金を受け取る相続人は「できるだけ高額にしてもらいたい」と思うので、お互いの不動産についての評価が割れてしまうのです。

トラブル予防方法

代償金についてのトラブルを予防する方法としても、遺言や生前贈与が有効です。遺言や生前贈与によって不動産を受け継ぐ場合には他の相続人への代償金の支払いが不要なので、不動産の評価でもめる心配は不要です。

トラブル解決のための知識

遺言や生前贈与が行われずどうしても自分たちで決めないといけないケースでは、複数の不動産会社に査定を依頼して平均額を採用しましょう。お互いに「できるだけ高くしたい」「できるだけ安くしたい」という思いはあっても、合意しないといつまでも争いが続いて無駄な労力と時間がかかるので、譲り合って「平均額で納得する」姿勢が重要です。

不動産を売りたい相続人と残したい相続人がいる

不動産を相続した場合、「売りたい」相続人と「残したい」相続人がいるともめるもとです。

たとえば長男は「実家の不動産を子孫にも残していきたい。自分が取得したい」などと主張し、次男や三男が「お金で売ってスッキリ分けたい」と希望するケースなどです。

遺産分割協議がまとまらないので家庭裁判所での調停に持ち込まれる可能性もあります。

トラブル予防方法

不動産を売るか残すかについて意見が合わないトラブルを避けるには、やはり遺言書が有効です。

遺言者が不動産を特定の相続人に遺贈しておけば、他の相続人は「売りたい」と主張できません。また遺言で「不動産を売って売却代金を公平に分けるように」と指定しておくことも可能です。

生前にどういった対処方法が最善かよく考えて遺言書を作成しましょう。

長男が実家に住んでいる場合のトラブル

親が亡くなり同居の長男がいるケースでは、他の兄弟とトラブルになる可能性が非常に高く、以下のようなパターンがあります。

長男が「家を継ぐからすべての遺産を渡すように」と主張する

長男は「自分が家を継ぐからすべての遺産をもらって当たり前」と考えているケースが少なくありません。ところが実際には弟や妹にも法定相続分が認められるので、法律的には通らない主張です。

長男が「お前達には遺産を渡さないから遺産を放棄する書面に署名押印しろ」などと要求してトラブルになってしまうケースが多々あります。

長男にお金がなく、家に住み続けたいけれど代償金を払えない

長男家族が親と同居していた場合、長男は通常「引き続いて家に住み続けたい」と希望します。そのためには長男が他の兄弟に代償金を払わねば他の兄弟が納得しません。

しかし長男家族には代償金を払う資金がないケースもあります。その場合、他の兄弟が長男に対して明け渡しを求め「長男家族が家を失ってしまう」トラブルが発生します。

トラブル予防方法

親が長男家族と同居している場合、必ず生前に長男家族と話し合い希望を聞いた上で遺言書を作成しましょう。長男一家が引き続いて家に住みたいなら、長男一家に家を与える内容の遺言書を書いておくべきです。

また他の相続人へも配慮しなければなりません。預貯金や株式、他の不動産など、他の兄弟が不満を感じないようにある程度の資産を遺贈しておくと良いでしょう。

遺留分のトラブル

遺言があっても不動産相続に関するもめごとは起こります。よくあるのが「遺留分」に関するトラブルです。遺留分とは、兄弟姉妹以外の法定相続人が取得できる最低限の遺産割合です。

配偶者や親、子どもには最低限の遺産取得分である遺留分があるので、遺言によって「一切の遺産を渡さない」などとすると、遺産をもらえなかった相続人が遺留分請求をしてかえって大きなトラブルになってしまうおそれがあるのです。

たとえば遺言書で「すべての遺産を長男に相続させる」などと書くと、他の子ども達が長男に「遺留分に相当するお金を払ってほしい」と主張して、遺留分トラブルが発生します。

トラブル予防方法

遺留分のトラブルを避けるには、遺言書で遺留分請求権を持つ相続人に遺留分に相当する遺産を遺贈することです。

たとえば長男と次男、三男が相続人となる場合、3人の相続人にはそれぞれ6分の1ずつの遺留分が認められます。そこで実家の不動産を長男に遺贈するとき、次男と三男に遺産全体の6分の1くらいの価値のある預貯金や株式などを遺贈します。このように、遺留分に相当する財産を他の相続人に渡しておけば、遺留分トラブルが発生する可能性はなくなります。

遺言書が「無効」と主張されるトラブル

遺言書を作成しても、必ず有効とは限りません。不利な内容になっている相続人が「遺言書は無効」と主張してトラブルになるケースが多々あります。たとえば遺言書で「実家の不動産と、その他の大部分の遺産を長男に相続させる」と書いておくと、弟や妹が「この遺言書は長男が偽造した物だ」などと主張して長男ともめる可能性があります。遺言書関係のトラブルは、裁判になってしまうケースも少なくありません。

また遺言書を無効にされると、せっかく不動産を特定の相続人に残そうとしても遺言者の希望を叶えることができなくなってしまいます。

トラブル予防方法

遺言が無効にされるトラブルを防ぐには、遺言書を「公正証書遺言」の方法で作成しましょう。

日本でよく使われる遺言方式は「自筆証書遺言」と「公正証書遺言」ですが、この2つを比べると圧倒的に公正証書遺言の方が無効になりにくいからです。

自筆証書遺言の場合、遺言者自身が「要式(ルール)」を守らずに作成して無効になってしまうケースもよくありますし、相続人が手を加えたり偽造したりするケースもあります。

死後に発見されない可能性もありますし、発見した相続人が破棄したり隠したりする事例も多々あります。

一方、公正証書遺言は公務員である公証人が職務として作成するので「要式違反」で無効になる可能性はほぼありません。またきちんと本人確認と意思確認をしてから作成しますし、原本が公証役場で保管されるので「偽造」「書き加え」「破棄隠匿」などのおそれもありません。

遺言書を作成するときには、必ず公正証書遺言を利用しましょう。

相続税を払えない

不動産を相続した相続人は「相続税を払えない」可能性があるので注意が必要です。

相続税は、基本的に「現金で一括納付しなければならない」からです。遺産額が高額でも大部分が不動産の場合、相続税を支払うための現金が不足して支払えなくなってしまいます。

たとえば多数の不動産を所有している地主が亡くなり子ども達が相続すると、数百万円、数千万円の相続税が発生するケースもあります。現金資産がなければ相続税を支払えず、延滞状態になります。税務署から督促が来て延滞税を加算され「不申告加算税」も払わねばならない可能性もあります。さらに放置していると相続人自身の財産が差し押さえられて失われてしまいます。

トラブル予防方法

遺産内容に不動産が多く、将来相続税を支払えない不安があるなら、以下のような方法で対処しましょう。

家賃を貯める

不動産をたくさん所有している場合、賃貸収入を得ている方が多数です。得られた賃料は修繕費用や固定資産税の支払いなどにも使いますが、あまった分を相続税の納税資金として貯めておきましょう。子ども達などの将来の相続人へ少額ずつ生前贈与していく方法もあります。

一部の不動産を換金しておく

被相続人の生前に一部の不動産を売却し、相続税を支払える資金を用意しておく方法も有効です。

生命保険に加入する

3つ目の方法は生命保険への加入です。相続人を受取人としておけば、受け取った相続人が生命保険金を使って相続税を払えます。生命保険金には相続税控除も認められるので、相続税対策としても有効です。

相続税を払えない場合の対処方法

不動産ばかりを相続してしまいどうしても相続税を払えないときには、以下の3つの対処方法があります。

不動産を売って納税資金を用意する

たくさんの不動産を相続したら早急に遺産分割協議をして「換価分割」に合意し、一部の不動産を売って納税資金を用意しましょう。ただ相続税の支払期限は「相続開始を知ってから10か月以内」であり、それまでに売却を終えなければならないので時間的にかなりタイトです。この方法をとるなら相続人が一致団結して早急に対応を進める必要があります。

延納する

延納とは、相続税の分割払いです。担保提供などが必要ですが、税務署に申請して認められれば数年にわたる分割払いが可能となります。ただし利子税がかかるので、一括納付するより税額が高くなります。

物納する

物納とは、不動産そのものを国に差し出して納税する方法です。現金ではなく不動産で納税するイメージです。ただ物納の場合、不動産の評価額が「相続税評価額」となるので市場価格の8割程度に下がります。できれば先に市場で売って売却金を相続税支払いに充てた方が経済的には得になります。

居住している内縁の妻とトラブル

亡くなった方が配偶者と「内縁関係」だった場合にもトラブルが多発します。よくあるのが、内縁の妻が被相続人(夫)名義の家に住んでいたパターンです。

内縁の妻には相続権がないので、夫が亡くなったら家を相続できません。相続権を持つ前妻の子どもなどが内縁の妻に退去請求をして、内縁の妻が家を追い出されるトラブルが発生します。また夫婦で貯めた預貯金なども相続できず、前妻の子どもにとられてしまいます。

トラブル予防方法

遺言書を作成する

内縁の配偶者のいる方は、必ず遺言書を作成しておきましょう。遺言によって内縁の配偶者に不動産や預貯金など必要な遺産を遺贈しておけば、将来亡くなったときに妻が家から追い出される心配はありません。ただし子どもなどの相続人には遺留分が認められるので、遺留分に相当する預貯金などを子どもにも残しておくべきです。そうしないと子どもが内縁の妻に「遺留分侵害額請求」を行い、遺留分トラブルが発生する可能性があります。

生前贈与する

内縁の妻へ生前贈与する方法もあります。先に贈与しておけば、贈与財産は遺産の範囲に入らないので前妻の子どもにとられるおそれはありません。ただし内縁の妻へ贈与すると高額な「贈与税」がかかる可能性があります。自己判断で生前贈与する前に、税理士などの専門家に相談して意見を聞いておきましょう。

生命保険に入る

生命保険に入って内縁の妻を受取人にしておけば、死亡したときに内縁の妻にお金が入ってきて生活費などに充てられます。生命保険金は遺産の範囲に入らないので、子どもにとられる心配はありません。また相続税の控除も認められるので、節税にもつながります。

まとめ

不動産を相続するときには、多数の戸籍謄本類を集める相続人調査、他の相続人と話し合う遺産分割協議、不動産の名義を書き換える相続登記などさまざまな対応が必要です。相続税が発生する場合には期限までに申告と納税を終えなければなりません。

トラブルを予防するには、生前からしっかり対策しておくべきです。

不動産の相続を控えているなら、1度弁護士や税理士などの専門家に相談してみるようお勧めします。遺言書の作成方法や節税方法、相続トラブルの解決方法など、状況に応じたアドバイスをもらえるでしょう。

この記事の著者・監修者

元弁護士 ライター。弁護士時代は遺産相続や企業法務などで不動産取引に数多く携わっていた。その経験を活かし、現在は多くの不動産メディアや法律メディアにて執筆活動を行っている。

元弁護士 法律ライター福谷陽子のblog

https://legalharuka.com/

掲載情報につきましては当社が独自に調査、検証および収集した情報です。

情報の妥当性や確実性を一切保証するものでなく、情報や内容が訂正や修正、変更されている場合があります。 よって、当社サイトの利用により生じたいかなる損害等についても運営側にて一切の責任を負いません。

掲載情報の修正・変更等をご希望の場合はお知らせください。

問い合わせ先

-

〒103-0023

東京都中央区日本橋本町4-8-17KN日本橋205号室三浦総合法律事務所

-

TEL: 03-3527-9978

(平日9:00~17:30)

※最初に「マンション収益改善センターのホームページを見た」とお伝え下さいFAX: 03-3527-9979

Mail: info@miura-law-office.com

※メールでのお問い合わせは365日24時間受け付けます。